在智能科技加持下,银行贷款业务持续创新发展,业务规模不断扩增。从营收结构和利润占比看,贷款业务是银行的核心业务,但随着金融监管不断趋严,贷款业务也成为了监管违规的高发区。

根据行业公开信息梳理统计,今年以来,银行机构因信贷业务违规收到的罚单数量出现了环比和同比上涨的趋势。在受罚对象中,包括政策性银行、国有大行、股份行、城商行、农商行及外资银行等不同类型的银行机构均有“上榜”,违规行为涉及银行信贷业务全流程的各个环节。

信贷监管呈“既收紧又放宽”态势

银行需不断创新贷款业务模式

面对日益多元化的信贷服务需求和严峻的信贷违规乱象,为不断适应贷款业务发展趋势,金融监管近来已发布多份文件。

通过梳理各项规范文件可看出,信贷监管呈现着“既收紧又放宽”态势,即在进一步加强对贷款业务合规性的监管力度的同时,也合理调整和适当放宽贷款业务办理模式。

例如,在《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》中,鼓励三类银行拓展自营渠道,坚持全流程管理,提升自主风控能力;在《固定资产贷款管理办法》《流动资金贷款管理办法》《个人贷款管理办法》(统称“三个办法”)中,对各类贷款特定场景的尽调、签约、放款等流程进行了优化,以适应新型融资场景,且将于2024年7月1日正式实施。

AnyChat贷款面签应用

打造体验升级、智能合规的办贷新模式

作为银行开展贷款业务的关键环节,在贷款面签过程中强化金融科技应用,进一步创新贷款业务模式、增强服务质效和业务合规管理能力,将是各类银行高质量响应市场需求和监管要求的有力举措。

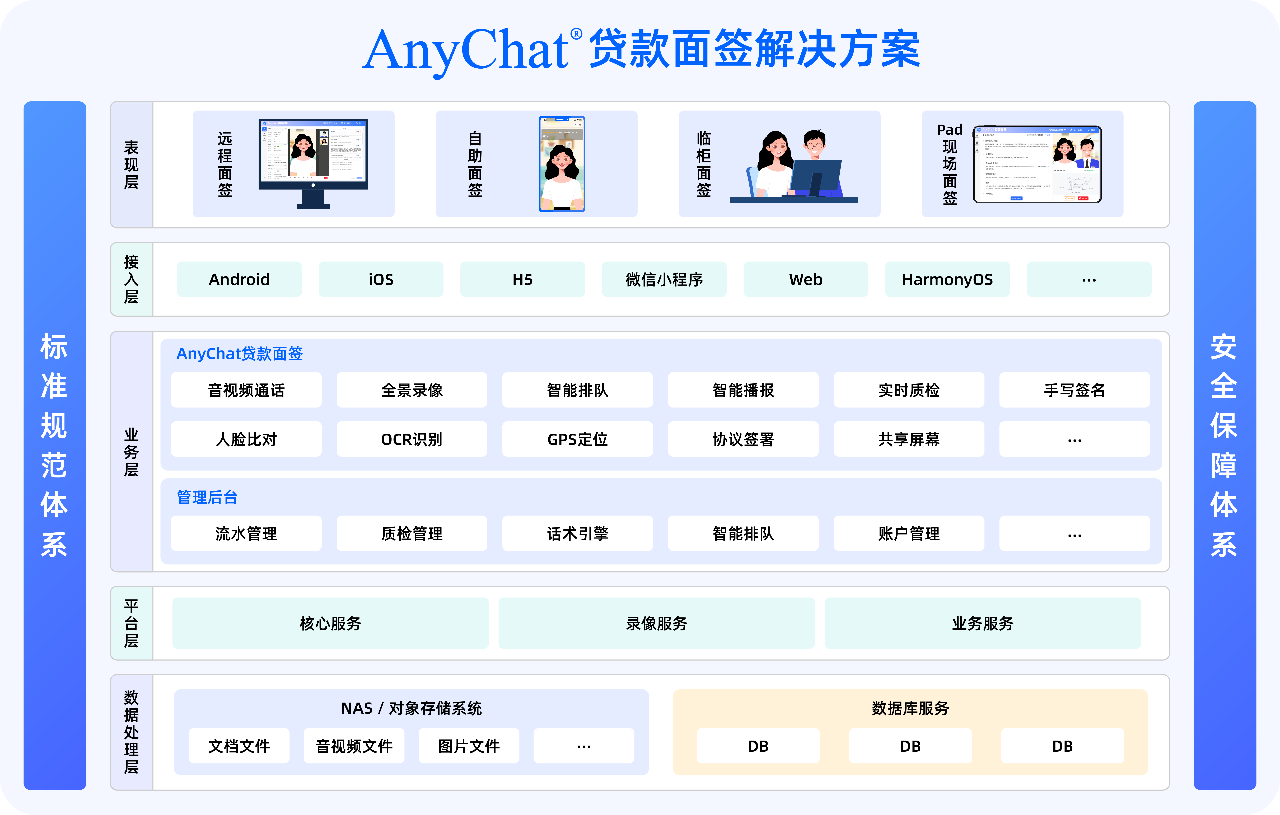

通过深入研究行业监管细则及银行机构创新发展诉求,聚焦贷款业务的面签环节,AnyChat为银行机构提供模式丰富、合规智能的贷款面签解决方案,助力银行机构在快速落实贷款新规的同时,提升贷款业务的经营实效。

多种面签模式,AI辅助既高效又规范

以实时音视频、AI技术为支撑,创新提供远程面签、AI自助面签、临柜面签、Pad现场面签等多种线上与线下贷款办理方式,在提升业务效率和服务体验的同时,全程双录保障业务符合监管合规要求。

在线上场景中,贷款申请人通过与银行业务经理面对面实时视频通话或进入AI自助办理模式,无需亲临网点即可便捷完成身份验证、风险提示、合同审阅与签署等面签流程;在线下场景中,将原有面签流程标准化、规范化,减少人为因素对贷款过程的干预,提升客户面签的效率和体验。

全业务要素智能质检,提升合规智能水平

结合人脸比对、活体检测、智能问答、GPS定位、深伪检测等多重智能核验技术,对面签过程全业务要素实时智能质检,确保在面签环节中不存在任何形式的换人、欺诈风险,有效进行风险管理,全面保障业务的合规与安全。

特别在贷款责任告知与合同签署方面,线上面签时能够在线将协议推送给客户,明确告知客户利率、期限、还款方式、风险及注意事项等关键信息,确保客户清晰各项条款,并在线进行电子签名完成合同签署,全过程双录留痕、可回溯。

全流程智能运营与管理,创新经营实效

提供功能丰富的面签工作台,业务信息实时展示,便于银行业务人员及时明晰业务详情、发现业务风险点。同时支持对不同贷款面签场景进行自定义话术、配置面签流程、管理审核流与业务流、业务统计、角色分配等业务管理与运营操作,便于银行机构高效灵活地经营贷款业务,创新业务价值。

多年来,AnyChat一直通过金融科技手段帮助金融机构重塑业务模式、创新金融服务,目前已赋能超过100家银行机构进行数智化升级,推动金融服务全面智能合规、降本增效。

随着银行业转型成效的不断落地,相信未来市场对信贷服务的要求将进一步提高,金融监管的力度也将逐步加强。AnyChat将不断应用前沿创新技术,结合丰富项目实践经验,助力银行业各类贷款业务紧跟行业发展趋势,持续创新业务模式,增强风险防范水平,全方位满足多样化金融服务需求。